「摘要」本文總結(jié)了2023年我國棉花與紡織行業(yè)市場形勢,提出了農(nóng)發(fā)行棉花類信貸業(yè)務(wù)的支持策略及棉花行業(yè)穩(wěn)健發(fā)展的政策建議,有效服務(wù)國家棉花產(chǎn)業(yè)持續(xù)健康發(fā)展。

「關(guān)鍵詞」棉花 紡織 市場形勢 支持策略

棉花是我國重要農(nóng)產(chǎn)品和戰(zhàn)略物資,棉花產(chǎn)業(yè)對基本民生保障和現(xiàn)代化建設(shè)意義重大,事關(guān)鄉(xiāng)村振興、農(nóng)民增收、社會穩(wěn)定、民族團(tuán)結(jié)。農(nóng)發(fā)行始終堅守政策性金融的人民性和全局性,落實國家關(guān)于服務(wù)國家糧食和重要農(nóng)產(chǎn)品安全的重要指示,全力做好棉花收購信貸主責(zé)主業(yè),持續(xù)服務(wù)國家棉花產(chǎn)業(yè)鏈高質(zhì)量發(fā)展。

一、2023年棉花市場形勢

(一)國內(nèi)棉花生產(chǎn)情況

據(jù)國家統(tǒng)計局公布數(shù)據(jù),2023年全國植棉面積4182.2萬畝,同比下降7.1%,其中新疆3553.95萬畝,同比下降5%;黃河流域323.85萬畝,同比下降11.2%;長江流域271.5萬畝,同比下降22.8%。全國總產(chǎn)561.8萬噸,同比下降6.1%,其中新疆511.2萬噸,同比下降5.2%;黃河流域26.3萬噸,同比下降12.6%,長江流域19.7萬噸,同比下降17.6%。新疆維吾爾自治區(qū)主動調(diào)減次宜棉區(qū)植棉面積,擴(kuò)大糧食種植。同時,由于生長期積溫不足、采摘期連續(xù)降雨影響單產(chǎn),導(dǎo)致棉花產(chǎn)量有所減少;長江流域棉區(qū)①和黃河流域棉區(qū)②繼續(xù)呈現(xiàn)大幅萎縮,受種棉補(bǔ)貼等政策影響,內(nèi)地棉區(qū)植棉積極性遠(yuǎn)低于新疆。

(二)新疆棉花收購市場特點(diǎn)

1.開秤延遲,新棉收購價格高開低走。新疆開秤時間較往年延遲10-15天,加工企業(yè)初始收購價格與棉農(nóng)售棉心理預(yù)期相差較大。2023年10月新棉上市,手摘棉主流收購價在8.6-9.5元/公斤,機(jī)采棉主流收購價在7.5-7.9元/公斤,11-12月新疆籽棉收購價格跟隨鄭棉主力合約價格持續(xù)下調(diào)并逐步穩(wěn)固。截至2023年12月31日,本年度新疆手摘棉累計收購均價8.55元/公斤,同比上漲24.09%,機(jī)采棉累計收購均價7.49元/公斤,同比上漲26.95%。

2.加工速度快于前兩年,高峰期日均加工量保持7萬噸以上。不同于前兩年受疫情防控政策影響,2024年全疆采收、加工、入庫、檢驗等流程較為順暢,且機(jī)采棉覆蓋率高使得棉花采收、加工期較往年更加集中。2023年10月下旬至11月末日均加工量保持在7萬噸以上,高于前兩個年度,最高日加工量8.04萬噸,創(chuàng)近3年新高。

3.下游需求低迷,新疆棉銷售進(jìn)度緩慢。2023年末,企業(yè)本年度收購加工成本與年末市場價格呈現(xiàn)倒掛,導(dǎo)致多數(shù)企業(yè)處于潛虧狀態(tài),加之下游訂單需求不足,市場棉花供給壓力較大,新疆棉銷售進(jìn)度持續(xù)低于2022年同期以及過去四年均值。

(三)2023年國內(nèi)外棉花期現(xiàn)貨價格運(yùn)行情況

1.國內(nèi)棉花期現(xiàn)貨價格趨勢性震蕩。2023年一季度,國內(nèi)疫情形勢改善,推動消費(fèi)預(yù)期升溫,鄭棉期貨價格持續(xù)抬升至15000元/噸關(guān)口,但2月后下游紡織訂單恢復(fù)不及預(yù)期,引發(fā)期現(xiàn)貨價格回落。二、三季度國內(nèi)棉價受種植面積、天氣、商業(yè)庫存及搶收等預(yù)期因素炒作驅(qū)動上漲,9月鄭棉期貨全年最高點(diǎn)17785元/噸,現(xiàn)貨全年最高點(diǎn)18433元/噸。四季度國內(nèi)棉花市場供給逐漸寬裕,下游弱需求驅(qū)動棉價高位下行。截至2023年12月末,中國棉花價格指數(shù)16462元/噸,較年初最低點(diǎn)上漲9.4%,較9月最高點(diǎn)下降10.7%;鄭棉期貨主力合約價格15550元/噸,較年初上漲9.3%,較3月最低點(diǎn)上漲12.3%,較9月最高點(diǎn)下降12.6%。

2.國際棉花期現(xiàn)貨價格呈寬幅震蕩走弱。2023年,國際棉價受宏觀和產(chǎn)業(yè)兩方面因素作用,呈現(xiàn)寬幅震蕩走弱趨勢。宏觀方面,全球經(jīng)濟(jì)增速下滑,美聯(lián)儲加息進(jìn)程影響全球流動性,美股和國際油價提振等因素擾動國際棉價運(yùn)行;產(chǎn)業(yè)方面,供應(yīng)端上半年減產(chǎn)預(yù)期炒作為盤面提供支撐;消費(fèi)端全球紡服持續(xù)去庫存,影響訂單需求和棉花原料消費(fèi),使得全球棉價承壓下行。代表國際期貨的ICE紐約棉花期貨主力合約價格自年初83.14美分/磅,先后歷經(jīng)7月最高點(diǎn)89.98美分/磅和11月最低點(diǎn)74.89美分/磅,12月末回歸81美分/磅。代表國際現(xiàn)貨價格的cotlookA指數(shù)價格自年初100美分/磅,先后歷經(jīng)1月最高點(diǎn)102.45美分/磅和11月最低點(diǎn)87.55美分/磅,12月末回歸91.4美分/磅。

(四)2023年國家儲備棉銷售情況

2023年國內(nèi)棉價連續(xù)上漲近4000元/噸,國家有關(guān)部門為穩(wěn)定市場,保證紡織企業(yè)用棉需求,適時啟動儲備棉輪出工作。2023年7月31日-2023年11月14日,儲備棉累計掛牌123.21萬噸,累計成交量88.47萬噸,成交均價17424元/噸,折標(biāo)準(zhǔn)級價格17927元/噸。從輪出調(diào)控成效來看,有效緩解了新舊年度過渡時期棉花供應(yīng)偏緊的壓力,穩(wěn)定了市場預(yù)期,確保了新棉交售工作平穩(wěn)開展和市場有序運(yùn)行。

(五)2023年國內(nèi)棉花工商業(yè)庫存及進(jìn)口情況

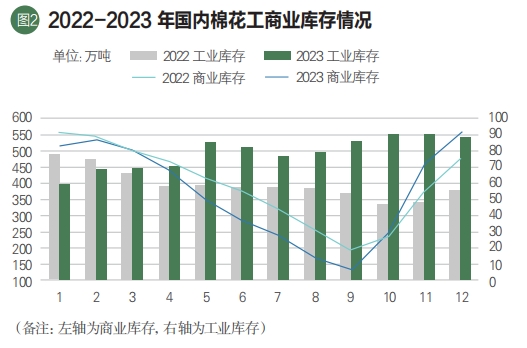

1.商業(yè)庫存消化快于上年,工業(yè)庫存呈現(xiàn)累庫趨勢。2023年上半年,居民出行、酒店家紡等需求增加促進(jìn)國內(nèi)棉花消費(fèi)好轉(zhuǎn),棉花商業(yè)庫存消化快于2022年同期,9月末降至歷史低點(diǎn)131.46萬噸,隨著儲備棉競賣銷售和棉花大量上市,階段性緊缺得到緩解,12月底商業(yè)庫存達(dá)到全年最高水平553萬噸,同比增加99.93萬噸。同時,下游企業(yè)加快原料補(bǔ)庫,但下半年實際消費(fèi)轉(zhuǎn)弱,紡企工業(yè)庫存呈累庫趨勢,全年月均庫存79萬噸高位,四季度高達(dá)到90萬噸。

2.棉花進(jìn)口總量同比下降。上半年內(nèi)外棉現(xiàn)貨價差持續(xù)倒掛,2023年1-7月單月棉花進(jìn)口量同比下滑明顯;隨著內(nèi)外棉走勢分化,6月份恢復(fù)內(nèi)強(qiáng)外弱格局,疊加滑準(zhǔn)稅配額發(fā)放,8月起至年末棉花進(jìn)口量再度出現(xiàn)環(huán)比、同比雙增長。據(jù)海關(guān)統(tǒng)計數(shù)據(jù),2023年1-12月中國累計進(jìn)口棉花196萬噸,同比增加1.1%,處于近年同期較高水平。

(六)2024年全球棉花供求形勢預(yù)測

2023年,全球經(jīng)濟(jì)衰退風(fēng)險加劇,地緣政治持續(xù)緊張,國際貨幣政策強(qiáng)勢收縮。結(jié)合美國USDA12月與9月供需預(yù)測來看:2023-2024年度全球棉花產(chǎn)量較9月下調(diào)11.4萬噸,棉花消費(fèi)較9月下調(diào)46.8萬噸,期末庫存減少164.7萬噸,意味著2024年全球棉花供需寬松格局將有所收縮,但美國高利率持續(xù)抑制需求恢復(fù)和制約國際棉價上行,預(yù)計短期國際棉價或仍將維持上有壓力下有支撐的區(qū)間震蕩態(tài)勢。中國方面,在國家擴(kuò)大內(nèi)需、提振信心、防范風(fēng)險政策舉措共同支撐下,我國內(nèi)需市場持續(xù)恢復(fù)不及預(yù)期,在棉花市場階段性供給充裕形勢下,短期來看,預(yù)計國內(nèi)棉價面臨反彈動力不足但下跌壓力有余的困境,中長期來看,我國棉產(chǎn)業(yè)市場大幅回暖概率偏低,棉價回升“道阻且長”。

二、2023年國內(nèi)棉紡織行業(yè)形勢

(一)2023年國內(nèi)棉紡織行業(yè)運(yùn)行情況

2023年受外部環(huán)境影響,我國棉紡織企業(yè)訂單不足、原料成本增加、生產(chǎn)經(jīng)營壓力加大,行業(yè)運(yùn)行形勢嚴(yán)峻。雖然國家一系列“穩(wěn)”政策有力支撐內(nèi)需市場逐步恢復(fù),但外貿(mào)市場持續(xù)低迷,行業(yè)恢復(fù)不及預(yù)期。

1.行業(yè)運(yùn)行呈現(xiàn)趨勢性下滑態(tài)勢。2023年,中國棉紡織行業(yè)采購經(jīng)理人指數(shù)(PMI)③震蕩下行,均值46.9%低于50%枯榮線。上半年P(guān)MI指數(shù)52.8%位于擴(kuò)張區(qū)間,較2022年同期提高15.6個百分點(diǎn),主要是疫情放開后紡企恢復(fù)經(jīng)營,下游訂單較好,5月商業(yè)庫存緊缺的市場虛假信息提振市場。下半年P(guān)MI指數(shù)41.7%位于收縮區(qū)間,較上半年下滑11.1個百分點(diǎn),市場淡季加深、訂單不足、虧損加劇,雖有9月、12月市場短暫提振,但由于棉價上漲幅度超過棉紗,紡企銷售仍有不同程度虧損,企業(yè)加大產(chǎn)出動力不足。

2.開機(jī)走低、庫存累積,行業(yè)經(jīng)營壓力加劇。開機(jī)方面,上半年節(jié)后疫情影響減弱、紡企重啟,紡企開機(jī)從37%快速回升至61.4%。下半年,棉紗行情走弱,開機(jī)率從57.7%逐步下滑至46.2%。庫存方面,1-4月下游訂單及投機(jī)需求較好,紗廠棉紗庫存指數(shù)在10.8天低位震蕩,5-6月淡季加深,7-9月傳統(tǒng)旺季不及預(yù)期,紡企基本保持產(chǎn)銷平衡19天庫存指數(shù);10-11月旺季預(yù)期落空、需求下滑,棉紗庫存快速積累至28.8天。

3.需求不足、成本傳導(dǎo)不暢,效益呈現(xiàn)下滑走勢。利潤方面,整年除2-3月C32S棉紗綜合理論利潤在盈虧平衡線附近外,其余月份均處于虧損狀態(tài),尤其是6-9月紗弱花強(qiáng),棉紗在下游需求不足、整體庫存不斷累積的情況下跟漲艱難,導(dǎo)致C32S棉紗理論利潤最高虧損達(dá)-2925元/噸;四季度,紡企利潤虧損有所收窄至-2175元/噸。

4.海外需求收縮,出口壓力明顯加大。受海外需求收縮、貿(mào)易環(huán)境惡化等因素影響,2023年我國紡織行業(yè)出口壓力明顯加大,但對部分市場出口仍有亮眼表現(xiàn)。據(jù)中國海關(guān)數(shù)據(jù),1-12月我國紡織品服裝出口總額2936.4億美元,同比下降8.1%;主要出口市場中,我國對“一帶一路”沿線的土耳其和俄羅斯出口額同比分別實現(xiàn)6.2%和20.1%的較好增長。

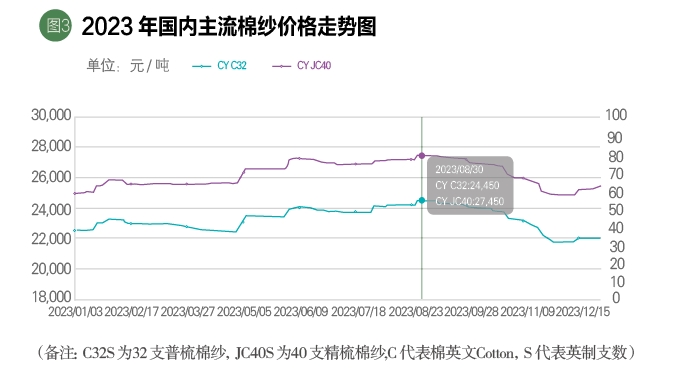

(二)2023年國內(nèi)棉紗價格運(yùn)行情況

2023年,我國棉紗價格整體呈現(xiàn)先上漲后下跌走勢。以普梳32支棉紗為例,上半年疫情管控放開,下游貿(mào)易商以及織廠大量采購棉紗,但下游實際訂單弱于預(yù)期,紗線價格從年初22500元/噸先上漲至2月初23200元/噸,后逐步下跌至4月中旬22410元/噸;隨后鄭棉反彈以及下游訂單需求釋放,棉紗價格回升至6月初24000元/噸;下半年延續(xù)二季度強(qiáng)勢,棉紗價格上漲至8月末全年最高點(diǎn)24450元/噸;“金九銀十”紡織市場旺季不旺,棉紗庫存累積,大型紡企及供應(yīng)鏈、貿(mào)易商集中拋貨,棉紗價格持續(xù)跳水。截至12月底,C32S及JC40S紗線價格分別為22040元/噸和25400元/噸,較年初分別下跌2%和上漲1.6%,較8月30日全年最高點(diǎn)分別下跌9.9%和7.5%。

(三)2024年我國紡織行業(yè)展望

展望2024年,紡織行業(yè)發(fā)展面臨的不穩(wěn)定不確定因素依然較多,保持平穩(wěn)向好的恢復(fù)態(tài)勢仍面臨諸多挑戰(zhàn)。宏觀層面促消費(fèi)政策持續(xù)發(fā)力,或能緩解居民收入不確定性導(dǎo)致的紡服類非剛需品消費(fèi)減弱,預(yù)計內(nèi)需仍將處于溫和復(fù)蘇態(tài)勢。當(dāng)前,我國內(nèi)需市場仍將是現(xiàn)階段復(fù)雜形勢下紡織行業(yè)高質(zhì)量發(fā)展的首要動力,應(yīng)圍繞科技創(chuàng)新、品牌文化、業(yè)態(tài)模式升級、資源循環(huán)、國際化發(fā)展等領(lǐng)域積極探索,不斷創(chuàng)造和激活內(nèi)生發(fā)展動力,帶動紡織服裝內(nèi)銷市場保持活力,為行業(yè)平穩(wěn)向好發(fā)展提供長足支撐。

三、棉花類信貸業(yè)務(wù)支持策略

2023年,國內(nèi)棉花及紡織行業(yè)形勢依舊復(fù)雜,給農(nóng)發(fā)行棉花信貸工作帶來一定挑戰(zhàn)。在此背景下,各行積極應(yīng)對、多措并舉,做好主責(zé)主業(yè),繼續(xù)履行政策性銀行職能,全力服務(wù)國家棉花產(chǎn)業(yè)發(fā)展,棉花類貸款保持平穩(wěn)運(yùn)行態(tài)勢。截至2023年末,全行累計支持棉花類客戶235戶,累計發(fā)放貸款647億元,棉花類貸款余額1517億元。繼續(xù)鞏固棉花收購資金供應(yīng)主渠道地位,累計發(fā)放2023年度棉花收購貸款439億元,同比增加81億元,增幅22%,支持企業(yè)收購棉花占到統(tǒng)計局公布新疆棉花產(chǎn)量的55%以上。繼續(xù)有效支持棉花產(chǎn)業(yè)鏈發(fā)展,15家分行對103戶紡織類客戶投放貸款125億元,同比增加2億元,農(nóng)發(fā)行貸款支持的紡紗類企業(yè)產(chǎn)能占到全國的近三分之一。從目前情況看,2024年國內(nèi)棉花市場形勢不夠明朗,行業(yè)運(yùn)行的不確定性依舊占據(jù)主導(dǎo)。鑒于此,對農(nóng)發(fā)行棉花類信貸業(yè)務(wù)的支持策略有以下幾點(diǎn)意見。

(一)繼續(xù)全力做好棉花收購信貸業(yè)務(wù)

2024年是建國75周年,棉花收購高峰正值國慶假日期間,全力做好棉花收購工作至關(guān)重要。一是加強(qiáng)行業(yè)研究。密切關(guān)注宏觀經(jīng)濟(jì)形勢、國家產(chǎn)業(yè)政策對棉花全產(chǎn)業(yè)鏈發(fā)展的影響,做好形勢研判和分析,為制定棉花、棉紡織信貸支持策略和風(fēng)控措施奠定基礎(chǔ)。二是謀劃科學(xué)有效的信貸政策。立足2024年棉花產(chǎn)業(yè)的復(fù)雜形勢,全面部署棉花收購工作,審慎、科學(xué)制定信貸政策,全力保證收購資金供應(yīng),確保新棉收購順利進(jìn)行。三是強(qiáng)化風(fēng)控措施。加強(qiáng)市場情況調(diào)度,強(qiáng)化工作督導(dǎo)及調(diào)研成效,用好風(fēng)險監(jiān)測手段和工具,確保棉花收購信貸制度執(zhí)行到位。

(二)積極支持棉花進(jìn)口信貸業(yè)務(wù)

一是在棉花儲備領(lǐng)域,要認(rèn)真執(zhí)行國家宏觀調(diào)控計劃,全力配合做好進(jìn)口儲備棉輪入工作,把獨(dú)家承貸做扎實;二是積極支持我國配額項下的國營企業(yè)棉花進(jìn)口資金需求,特別是骨干企業(yè)進(jìn)口業(yè)務(wù)資金支持力度,配合國家做好配額棉花進(jìn)口工作,以實現(xiàn)棉花總量平衡的調(diào)控目標(biāo)。三是有效支持我國棉紡企業(yè)使用國家發(fā)放滑準(zhǔn)稅配額棉花進(jìn)口資金需求,適時擴(kuò)大信用證等結(jié)算服務(wù)市場份額。

(三)有效推進(jìn)棉紡織信貸業(yè)務(wù)結(jié)構(gòu)調(diào)整

繼續(xù)推動棉花產(chǎn)業(yè)化龍頭企業(yè)貸款高質(zhì)量發(fā)展。一是要以有效帶動當(dāng)?shù)鼐蜆I(yè)、消化農(nóng)發(fā)行貸款收購棉花的紡織企業(yè)為重點(diǎn),以支持買棉、用棉、涉棉為導(dǎo)向,著力解決紡織企業(yè)采購棉花的融資需求。二是產(chǎn)業(yè)鏈發(fā)展要向紡織強(qiáng)省、紡織大省集中,規(guī)模配置向紡織服裝集中區(qū)域傾斜。三是將行業(yè)排名靠前、品牌影響力大、輻射帶動能力強(qiáng)的龍頭企業(yè)作為支持重點(diǎn),提高優(yōu)質(zhì)客戶比例。

(四)繼續(xù)推進(jìn)業(yè)務(wù)發(fā)展

持續(xù)探索供應(yīng)鏈金融在棉花信貸領(lǐng)域的運(yùn)用,挖掘棉花產(chǎn)業(yè)鏈的實際需求。一是持續(xù)推動“保值貸”模式應(yīng)用,引導(dǎo)企業(yè)進(jìn)行風(fēng)險對沖,控制風(fēng)險敞口;推廣“保值貸”預(yù)售模式,拓寬棉花銷售渠道。二是積極推廣“期貨+保險+銀行+訂單”模式,發(fā)揮保障棉農(nóng)種植收入作用。三是大力拓展倉單融資模式應(yīng)用場景;穩(wěn)步推廣棉紗“倉單貸”“棉轉(zhuǎn)紗”等倉單融資模式,拓寬棉紡企業(yè)融資渠道。

四、推進(jìn)棉花行業(yè)有效發(fā)展的政策建議

(一)加強(qiáng)市場宏觀調(diào)控政策靈活性

用好儲備棉吞吐和進(jìn)出口調(diào)節(jié)等手段,保證我國棉花產(chǎn)業(yè)健康持續(xù)有效發(fā)展。一是適時加大新疆棉的輪入數(shù)量,解決新疆棉銷售問題,特別是在新疆棉銷售明顯遲緩、國內(nèi)棉花價格連續(xù)大幅下跌等情況下,可適時啟動公開競買新疆棉。二是適時進(jìn)行國儲棉(進(jìn)口棉)的輪入和輪出,既保證國家儲備在合理水平,又保證出口型紡織企業(yè)的原料需求。三是擇機(jī)向“一帶一路”地區(qū)出口一定數(shù)量的新疆棉,在解決新疆棉銷售的同時,更好應(yīng)對外部壓力。

(二)逐步完善新疆棉花高質(zhì)量發(fā)展的政策

一是積極探索“期貨+保險試點(diǎn)”“質(zhì)量與補(bǔ)貼掛鉤”“植棉成本+合理收益”等新型利益保障模式,逐步建立趨于完善的棉花生產(chǎn)收益保障和綠色發(fā)展補(bǔ)貼制度,推動新疆棉花穩(wěn)產(chǎn)提質(zhì)。二是指導(dǎo)新疆逐步壓減過剩軋花產(chǎn)能,規(guī)范籽棉采摘、交售、加工行為,加強(qiáng)質(zhì)量監(jiān)管,有序引導(dǎo)購銷。三是積極擴(kuò)大我國超大規(guī)模、不斷升級迭代的內(nèi)需市場新疆棉消費(fèi),這是我國在復(fù)雜形勢下高質(zhì)量發(fā)展的首要動力。

(三)積極推進(jìn)內(nèi)地棉區(qū)恢復(fù)工作

我國紡織品服裝出口外貿(mào)在全國出口貿(mào)易份額中占比高達(dá)10%,其中棉制品出口占紡服出口的22%,在外部持續(xù)打壓新疆棉、去中國化的進(jìn)程中,穩(wěn)定我國紡織品服裝出口、恢復(fù)內(nèi)地棉區(qū)生產(chǎn)具有重要意義。建議加快落實農(nóng)業(yè)農(nóng)村部《“十四五”全國種植業(yè)發(fā)展規(guī)劃》中“著力建設(shè)西北內(nèi)陸、黃河流域、長江流域三大優(yōu)勢棉區(qū),鞏固提升棉花生產(chǎn)保護(hù)區(qū)綜合生產(chǎn)能力,穩(wěn)定種植面積,調(diào)整優(yōu)化品種結(jié)構(gòu)”的工作要求,推進(jìn)內(nèi)地棉區(qū)扶持政策和大縣鼓勵政策,落實補(bǔ)貼政策,完善補(bǔ)貼方式,穩(wěn)定農(nóng)戶植棉預(yù)期,促進(jìn)黃河、長江流域棉花種植恢復(fù)。

注:

①?長江流域棉區(qū)包括江蘇、安徽、江西、湖北、湖南5個主產(chǎn)省,以及長江以南片區(qū)的其他零星產(chǎn)棉省。

②?黃河流域棉區(qū)包括天津、河北、山西、山東、河南、陜西6大主產(chǎn)省,以及黃河流域的甘肅產(chǎn)區(qū)。

③?中國棉紡織行業(yè)采購經(jīng)理人指數(shù),是中國棉花信息網(wǎng)在參考中國制造業(yè)采購經(jīng)理指數(shù)基礎(chǔ)上,根據(jù)棉紡織行業(yè)特殊性建立的指數(shù)體系,主要從新訂單、生產(chǎn)量、開機(jī)率、棉紗庫存、棉花庫存五項指標(biāo)反映棉紡織行業(yè)的經(jīng)營情況。